Principales mesures fiscales de la loi de finances pour l’année 2023

Par Amine Ben Gamra

I- Impôt sur les sociétés

Harmonisation du régime fiscal de la réévaluation légale avec les système comptable des entreprises :

Possibilité de réévaluer les immobilisations corporelles en conformité avec la norme tunisienne comptable NCT n°5.

Sur le plan fiscal, les avantages fiscaux de la réévaluation légale sont octroyés dans la limite des valeurs réévaluées dégagées par les indices de réévaluation.

Pour les sociétés exerçant dans le secteur de l’industrie, le bénéfice des avantages fiscaux de la réévaluation légale des immobilisations corporelles est désormais subordonné à la non-cession des actifs objet de l’opération de réévaluation pour une période de 5 ans au moins, à compter du 1er janvier de l’année suivant celle de la réévaluation.

II- Impôt sur le revenu des personnes physiques

Révision de l’impôt sur la plus-value immobilière

L’exonération de l’impôt sur la plus-value immobilière suite à la cession du 1er local à usage d’habitation (dans la limite de 1.000 m² y compris les dépendances bâties et non bâties) est subordonnée à la condition que le prix ne dépasse pas 500.000 DT.

Suppression de l’exonération de la plus-value sur cession des terrains agricoles, ce dont il résulte que toutes les plus-values de cessions de terrain deviennent soumises à l’impôt sur le revenu.

Révision de l’impôt sur la plus-value de cession des titres et parts détenus par les personnes physiques et non affectés au bilan

Révision du régime fiscal de l’auto-entrepreneur

Révision du minimum d’impôt du régime du forfait d’impôt

Pour le chiffre d’affaires égal ou inférieur à 10 000 DT, l’impôt forfaitaire est égal à :

400 DT par an (au lieu de 200 DT) pour les entreprises implantées dans les zones communales conformément aux limites territoriales des communes en vigueur avant le 1er janvier 2015,

200 DT (au lieu de 100 DT) pour les entreprises implantées dans les autres zones.

Pour un chiffre d’affaires qui se situe entre 10 000 DT et 100 000 DT, l’impôt forfaitaire demeure égal à 3% du chiffre d’affaires.

III- Avances sur l’IRPP et l’IS

Augmentation du taux de l’avance sur importation des produits de consommation de 10% à 15%

L’avance de 15% concerne:

Les entreprises en défaut total ou partiel des déclarations fiscales non prescrites ;

Les entreprises ayant des créances fiscales définitives sans qu’elles procèdent à la souscription d’un échéancier de paiement pour ces créances à la date de paiement de l’avance

Les entreprises en situation fiscale régulière, mais dont les déclarations sont minorées.

L’AlR au taux de 15% n’est pas restituable.

La nouvelle disposition est applicable sur les opérations d’importation effectuées à partir du 1er janvier 2024.

Instauration d’une avance sur impôt au taux de 5% sur les acquisitions faites par les distributeurs de boissons alcoolisés, de vins et de bières auprès des fabricants et des embouteilleurs de vins, de bières et des boissons alcoolisées

Ladite avance est calculée sur le montant figurant sur la facture TTC.

L’avance facturée est déductible de l’impôt sur le revenu et l’impôt sur les sociétés exigibles par les personnes concernées par ladite avance.

Les entreprises soumises à l’obligation de facturation de l’avance, sont tenues de porter ladite avance sur la déclaration de l’employeur avec indication de l’identité complète des personnes ayant supporté l’avance.

Toute personne n’ayant pas facturé l’avance ou l’ayant facturée d’une manière insuffisante, est punie d’une amende égale au double des montants non facturés ou facturés d’une manière insuffisante.

Est punie d’un emprisonnement de 16 jours à 3 ans et d’une amende de 1 000 DT à 50 000 DT, toute personne qui, ayant facturé l’avance, n’a pas procédé au paiement des avances dues au trésor dans un délai de six mois à compter du premier jour qui suit l’expiration du délai imparti pour leur paiement, et ce, en sus du paiement de l’impôt en principal et des pénalités prévues par les articles 81 à 86 du CDPF

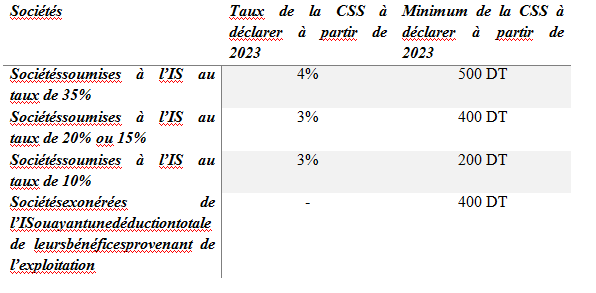

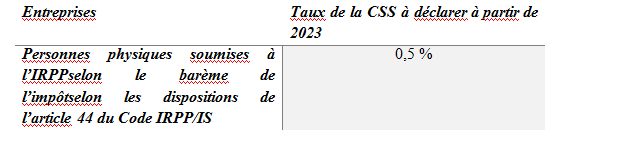

IV- Contribution sociale de sécurité (CSS)

Nouveaux taux de CSS applicables au 1déclarations à déposer en 2023, 2024, 2025

Nouveaux taux de CSS applicables au 2déclarations à déposer en 2023, 2024, 2025

Demeurent exonérées de la CSS, les personnes ayant un revenu annuel inférieur à 5 000 DT (après déductions communes au titre du chef de la famille et des enfants à charge).

V- Impôt sur la fortune immobilière (IFI)

Institution d’un nouvel impôt annuel sur la fortune immobilière

L’IFI ne concerne que les personnes physiques résidentes.

Il s’applique abstraction faite de leur nationalité.

L’IFI est assis sur le patrimoine immobilier (immeubles bâtis et non bâtis et parts dans les sociétés civiles immobilières) appartenant, au 1er janvier de l’année d’imposition, au redevable et à ses enfants mineurs à sa charge, et ce, lorsque la valeur vénale de ce patrimoine dépasse 3 MDT.

Les dettes grevant le patrimoine immobilier peuvent être déduites de l’actif imposable à l’exception des garanties réelles au profit des sociétés

Pour les personnes physiques résidentes en Tunisie, l’IFI s’applique pour tous les actifs immobiliers situés en Tunisie ou hors de Tunisie. Pour les personnes physiques nonrésidentes en Tunisie, l’IFI s’applique uniquement aux actifs immobiliers situés en Tunisie (sous réserve des CNDI).

L’imposition est due au taux de 0,5% sur la valeur vénale des actifs immobiliers (après déduction des dettes).

Ne sont pas soumis à l’IFI, la résidence principale et les immeubles à usage professionnel (autres que ceux destinés à la location au profit des tiers)

VI- Taxe sur la valeur ajoutée

Majoration du taux de TVA pour certaines activités réalisant des BNC

À compter du 1er janvier 2023, les activités suivantes sont soumises au taux de 19% au lieu de 13% :

Les architectes et les ingénieurs-conseils,

Les dessinateurs, les géomètres et les topographes à l’exclusion des services relatifs à l’immatriculation foncière des terres agricoles,

Les avocats, les notaires, les huissier-notaires et les interprètes,

Les conseils fiscaux,

Les entrepreneurs de tenue de comptabilité,

Les experts et les conseils quelle que soit leur spécialisation.

À compter du 1er janvier 2023, la médecine et la chirurgie esthétiques (autres que thérapeutiques) est soumise à la TVA au taux de 19% au lieu de 7%.

Raccourcissement des délais de restitution de crédit de TVA

90 jours (au lieu de 120) pour les crédits de TVA provenant de l’exploitation

21 jours (au lieu de 30) pour les crédits de TVA provenant :

des opérations d’investissement direct telles que définies par l’article 3 de la LDI réalisées par les entreprises autres que celles exerçant dans le secteur financier, les secteurs de l’énergie à l’exception des énergies renouvelables, des mines, de la promotion immobilière, de la consommation sur place, du commerce et des opérateurs de télécommunication et

des investissements de mise à niveau réalisés dans le cadre d’un programme de mise à niveau approuvé par le comité de pilotage du programme de mise à niveau

Exonération des commissions des distributeurs de cartes de recharge et des recharges électroniques de la TVA

VII- Droits d’enregistrement et de timbre

Rehaussement du droit de timbre sur les factures de 0,600 DT à 1 DT

Institution d’un droit de timbre sur certains documents administratifs

Soumission des bons de commande visés par l’administration à un droit de timbre de 10 DT par bon de commande

Soumission des attestations générales d’achat en suspension à un droit de timbre de 100 DT par attestation

Soumission des attestations ponctuelles à un droit de timbre de 50 DT par attestation

Soumission des procurations à l’enregistrement au droit fixe de 30 DT par page

VIII- Avantages fiscaux

Prorogation du délai de bénéfice du réinvestissement en faveur des opérations de transmission et de restructuration

Les SICAR et les sociétés de gestion des FCPR peuvent employer le capital libéré et les montants mis à leur disposition sous forme de fonds à capital-risque et des parts de FCPR libérés pour l’acquisition ou la souscription des actions ou parts dans le capital d’une entreprise transmise d’une manière volontaire suite au décès ou à l’incapacité de gestion ou de retraite ou de sa restructuration.

Les revenus et bénéfices souscrits bénéficient de l’avantage du réinvestissement (soit lors de l’emploi effectif des montants soit au préalable sur la base de l’engagement de l’emploi), jusqu’au 31 décembre 2024 (au lieu du 31 décembre 2022)

Prorogation du délai de bénéfice de l’avantage de la prise en charge par L’État de la différence entre le taux de crédits d’investissement et le TMM dans la limite de 3 points

L’État prend en charge la différence entre le taux appliqué aux crédits et financements d’investissement et le taux moyen du marché monétaire dans la limite de trois points, et ce, pour les crédits et les financements octroyés par les banques et les établissements financiers au profit des petites et moyennes entreprises dans le secteur agricole et les autres secteurs productifs à l’exception du secteur du commerce, du secteur financier, du secteur de l’immobilier et du secteur des hydrocarbures et des mines, et sans que la marge appliquée par les banques et les établissements financiers ne dépasse le taux de 3,5%

Cette mesure est appliquée pour les crédits et les financements d’investissement octroyés à partir du 1er janvier 2019 jusqu’à fin décembre 2024 (au lieu de fin décembre 2022)

Les entreprises industrielles totalement exportatrices sont autorisées à écouler 50% de leur chiffre d’affaires à l’export réalisé au cours de l’année 2019 sur le marché local

Déductions supplémentaires pour la détermination du résultat fiscal

Le plafond de déduction supplémentaire au taux de 50% des dépenses de recherche et de développement engagées par l’entreprise dans le cadre de conventions conclues avec des établissements publics de recherche scientifique, des établissements publics d’enseignement supérieur et de recherche ou avec d’autres établissements et entreprises publics habilités à la recherche passe de 200.000 DT à 400.000 DT par an, et ce, pour l’économie verte, bleue et circulaire et pour le développement durable.

Institution d’une nouvelle déduction supplémentaire au taux de 50% des dépenses d’innovation plafonnée à 400.000 DT par an (Les conditions d’application seront fixées par décret).

Exclusion de certaines activités de la définition des activités de soutien

Les établissements sanitaires et hospitaliers privés,

Les établissements d’éducation et d’enseignement privés,

Les établissements de formation professionnelle et de recherche scientifique, et

Les projets d’hébergement universitaires privés.

Abandon des avantages fiscaux accordés aux Art établissements de santé prêtant la totalité de leurs services au profit des non-résidents

IX- Obligations et procédures fiscales

Institution d’une nouvelle amende fiscale administrative pour les achats en suspension sans disposer de bons de commande visés

Est puni d’une amende fiscale administrative égale à 50% de la TVA suspendue, tout assujetti à la TVA, ayant acquis des biens ou des services en suspension de la TVA, des droits et taxes dus sur le chiffre d’affaires, sur la base des attestations générales et sans qu’il dispose des bons de commande visés par les services des impôts compétents.

Révision des pénalités de retard et du minimum de perception

Pénalités de retard (dépôt spontané avant intervention du contrôle) à compter du 1er Avril 2023 :

Le taux de pénalité de retard passe à 1,25% par mois ou fraction de mois (au lieu de 0,75%)

Le taux de pénalité de retard fixe (jusqu’à 60 jours) passe à 3% (au lieu de 1,25% )

Le taux de pénalité de retard fixe (au-delà de 60 jours) passe à 5% ( au lieu de 2,5%)

Pénalités de retard (après intervention du contrôle) :

Le taux de pénalité de retard passe à 2,25% par mois ou fraction de mois ( au lieu de 1,25%)

Le taux de pénalité fixe passe à 10% (au lieu de 1,25% ou 2,5%)

Ce taux de pénalité fixe passe à 20% en cas de:

Réclamation de taxes sur le CA collectées et de retenues à la source non reversées;

Taxation d’office pour défaut de dépôt de déclarations ;

Défaut de présentation de comptabilité dans le cadre d’une vérification ;

Minoration du chiffre d’affaires

Fraude fiscal

Réduction des pénalités de retard (après intervention du contrôle) :

Les pénalités de retard notifiées après l’intervention du contrôle sont réduites à 1,5% (au lieu de 2,25%)

Et les pénalités fixes notifiées après l’intervention du contrôle sont réduites de 50%

5% au lieu de 10%

10% au lieu de 20%

Conditions :

Signature d’une reconnaissance de dettes avant la notification de l’arrêté de taxation d’office

Paiement au comptant dans les 30 jours de la reconnaissance de dettes

Pénalités de recouvrement sur les créances fiscales constatées dans les écritures du receveur des finances :

Le taux de pénalité de recouvrement passe à 1,25% par mois ou fraction de mois (au lieu de 0,75% )

Le taux des pénalités est réduit à 1% pour les sommes payées dans un délai ne dépassant pas une année, à partir de l’expiration du délai de 90 jours ( au lieu de 0,5%)

Pénalités de retard au titre des créances publiques non soumises aux dispositions du CDPF, du CFL et du CCP :

Le taux de pénalité de recouvrement passe à 1,25% par mois ou fraction de mois ( au lieu de 0,75% )

Le taux des pénalités est réduit à 1% pour les sommes payées dans un délai ne dépassant pas une année, à partir de l’expiration du délai de 90 jours (au lieu de 0,5%)

Pénalités de retard au titre des créances publiques soumises aux dispositions du CFL :

Le taux de pénalité de recouvrement passe à 1,25% par mois ou fraction de mois (au lieu de 0,75%)

Le minimum de pénalité passe de 5 à 10 DT

Minimum de perception par impôt

Personnes morales : 30 DT. (au lieu de 10 DT)

Personnes physiques (régime réel) : 20 DT ( au lieu de 10 DT)

Personnes physiques (régime forfaitaire) : 10 DT ( au lieu de 5 D)

Institution d’une pénalité fiscale égale à 20% des transactions en espèces dépassant 5 000 DT avec un minimum de pénalité de 2 000 DT aux achats en espèces

Subordination de renouvellement des cartes de résidence pour les étrangers à la régularisation de la situation fiscal

Autorisation des services fiscaux à recourir à l’assistance des experts et analystes étrangers

Assouplissement des obligations déclaratives incombant aux personnes physiques qui passent du régime du forfait d’impôt au régime réel (dépôt de déclarations trimestrielles au lieu des déclarations mensuelles)

Amine BEN GAMRA

Expert Comptable

Commissaire Aux Comptes

Membre de l’Ordre des Experts Comptable de Tunisie

Votre commentaire